El Gobierno, la semana pasada, efectivizó la reducción del impuesto Para una Argentina Inclusiva y Solidaria (PAIS) para las importaciones desde el 17,5% al 7,5%, retrotrayéndolo al nivel que tenía hacia finales de la gestión de Alberto Fernández. Este impuesto es una anomalía del sistema tributario argentino, su reducción y posterior eliminación va en la dirección correcta. Pero, sin una compensación por el lado del tipo de cambio, apunta a mostrar resultados de corto plazo en materia inflacionaria, con el costo de tensar el superávit fiscal y perder una oportunidad para mejorar el balance del Banco Central. También demuestra que, al final de cuentas, la visión del Gobierno sobre las causas de la inflación no es tan monetarista como indicaría el relato del presidente Javier Milei.

De mano en mano

Hay que entender la creación del impuesto PAIS y sus posteriores vaivenes, en el marco del deterioro de más de 15 años de la macroeconomía argentina y los malabares que hace la política para intentar que la bomba no estalle. Pero, como no abundan las estrategias para desactivarla, lo que ocurre es que la bomba pasa de mano en mano, mecha encendida.

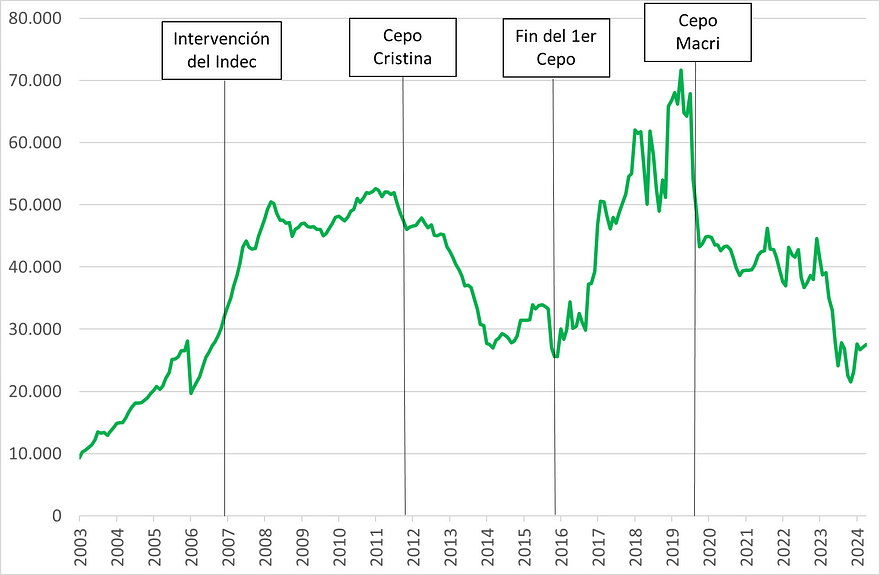

¿Cuándo se prendió? En el 2011, la economía crecía fuerte y la inflación se mantenía en una velocidad crucero aproximada del 25% anual. En ese contexto, se encendía una luz de alarma: las reservas internacionales caían en buena medida por la intervención del INDEC y, en vez de usar la tasa de interés y el tipo de cambio para incentivar a los ahorristas argentinos a que se mantengan en pesos y, de paso, atraer capitales de afuera, se decidió poner el cepo. Cepo significa intentar que los dólares no salgan. Lo que no dice es que si no pueden salir, tampoco entran.

Hecha la ley, hecha la trampa: como no es posible impedir el intercambio de monedas entre privados (ya sea en el mercado informal como en el financiero), surgieron cotizaciones paralelas, obviamente más elevadas. Dado que la brecha genera incentivos a arrasar con las reservas del Banco Central, se creó el impuesto PAIS para encarecer la compra de dólares oficiales sin devaluar.

| ¿Qué es el impuesto PAIS?El impuesto PAIS se creó al inicio del gobierno de Alberto Fernández como una manera de compensar la brecha cambiaria. Por eso la alícuota era del 30% (en torno al valor de la brecha antes de la pandemia) y, para no afectar el precio de las importaciones y la inflación, al inicio solo gravaba la adquisición de dólares en el mercado oficial para el ahorro, la compra de bienes y servicios en el exterior y de pasajes o paquetes turísticos.Como la cantidad de divisas de la economía no se recuperaba, en 2022 se agregó la contratación de servicios digitales del exterior (como las plataformas de entretenimiento) y a mediados de 2023 se amplió a casi la totalidad de las importaciones, afectando ya a los precios aunque en ambos casos con una alícuota reducida del 8% y 7,5%.Finalmente, en el marco de la devaluación de diciembre pasado, el Gobierno decidió aumentar esta última alícuota al 17,5% como manera de desincentivar más todavía las importaciones y generar un ingreso adicional para las arcas públicas. La semana pasada está última alícuota volvió a su 7,5% original, y si el Gobierno cumple con su palabra, el impuesto desaparecería el año que viene.Su recaudación fue poco significativa entre 2020 y 2022. Pero en 2023 representó 3,5% de la recaudación total y en los primeros 7 meses de 2024 más del 6%. Esto es equivalente a la mitad de todo el superávit primario (antes del pago de intereses de la deuda) y el doble del superávit financiero (después del pago de intereses de la deuda). Es decir, este último resultado positivo habría sido negativo sin el aporte del impuesto PAIS. En términos nominales, lo que se resigna en lo que queda de este año ronda los $1,5 billones, un monto similar al ahorro que se genera por el veto a la fórmula jubilatoria aprobada por el Congreso. |

Fuente: Chequeado con base en datos de AFIP e INDEC. Fuente: Chequeado con base en datos de AFIP e INDEC.* Los datos de 2024 son parciales a los primeros 7 meses del año. |

| Dime qué objetivo quieres y te diré qué parche necesitasEs posible explicar cada uno de estos parches a partir del objetivo de cada momento de los gobiernos de turno: contener la inflación, mejorar el resultado fiscal o mejorar el balance del Banco Central. Para que los precios no suban (tanto), alguien tiene que perder: el Banco Central o el Tesoro. Veamos por qué.En una economía sin cepo, los importadores compran los dólares necesarios para efectuar la importación al valor del único tipo de cambio de la economía. Si este tipo de cambio es bajo, entonces los importadores tienen que darle a la autoridad monetaria pocos pesos por los dólares para importar y eso se refleja en un precio también bajo. En cambio si el tipo de cambio es más alto, los importadores tienen que desprenderse de más pesos por la misma cantidad de dólares para importar el mismo bien y eso lo reflejan en el precio.La contracara es el balance del Banco Central: en resumidas cuentas tiene un activo compuesto por reservas internacionales y títulos públicos, y un pasivo compuesto por la base monetaria. Un tipo de cambio más alto, aumenta la inflación pero mejora el balance del Banco Central porque las reservas que están en el activo valen más pesos y porque recibe más pesos por cada dólar que se desprende a pedido de los importadores, lo que reduce más la base monetaria que es parte del pasivo.De este modo, es posible contener los precios por la vía del atraso cambiario, con el costo de afectar el balance del Banco Central. En ese caso, las importaciones se abaratan en relación a la producción nacional, generando no solo un deterioro del saldo comercial sino también un incentivo a ahorrar en dólares. Importadores y ahorristas se abalanzan sobre las reservas de la autoridad monetaria. Una posible solución es aumentar el tipo de cambio, que elevaría los precios. La alternativa: el cepo.Ahí aparece la brecha. La moneda extranjera pasa a tener más de un precio y siempre que un activo tiene más de un precio se genera el incentivo de comprarlo barato y venderlo caro. En el lenguaje de la “city”, se arbitra el precio (y algunos ganan mucho sin hacer nada más que mediar). Pero claro, para que una persona lo compre a un precio bajo, alguien tiene que estar dispuesto a venderlo barato. ¿Quién es ese “alguien”? El Banco Central. Así, el cepo contiene la inflación pero no evita que los importadores sigan abalanzándose sobre las reservas de la autoridad monetaria y, por lo tanto, tampoco el deterioro de su balance.Las reservas bajan y, cuando perforan cierto umbral, se hace necesario limitar el deporte nacional. El camino natural sería eliminar el cepo y la brecha con un aumento del tipo de cambio oficial. Eso mejoraría el balance del Banco Central, pero con el costo de aumentar la inflación, que era el problema inicial. Otra vez, la sábana corta. Una alternativa es aumentar el valor efectivo del dólar con un impuesto. En ese caso, mejora el resultado fiscal, pero no el balance del Banco Central (porque el tipo de cambio oficial se mantiene) y los precios suben igualmente porque se encarecen las importaciones.Eso es justamente el impuesto PAIS. Ahora bien, si los precios aumentaron de todas maneras, ¿por qué se decidió aplicar este impuesto, en lugar de aumentar directamente el tipo de cambio?Una posible explicación podría ser que fue para no afectar el precio interno de los productos que también se exportan, como la harina, el pan y la carne. Un productor de un bien exportable va a querer obtener el mismo ingreso independientemente de si su venta se realiza en el mercado local o internacional. Entonces, si sube el tipo de cambio, el productor va a incrementar sus precios. Pero este argumento se cae en Argentina considerando que los exportadores tienen el dólar blend, que implica un tipo de cambio efectivo mayor porque permite que el 20% de todas las exportaciones se liquiden al CCL.La pregunta es entonces por qué no aumentar el tipo de cambio oficial y compensar su efecto sobre los precios eliminando el impuesto PAíS y el dólar blend, tal como se proponía en este #Rollover de hace 3 meses.La respuesta pone en evidencia los diferentes objetivos del Gobierno desde que asumió. Al inicio del mandato, la creación del dólar blend y el incremento de la alícuota del impuesto PAIS buscó abastecer de dólares el mercado paralelo para contener la brecha y bajar el déficit fiscal respectivamente. El costo fue doble: por un lado, sobre los precios al amplificar el efecto del aumento del tipo de cambio de 120% de diciembre; por otro lado, sobre el balance del Banco Central por no acumular en forma de reservas el 20% de las exportaciones y por desvíar al Tesoro parte de los pesos que los importadores dan para acceder a los dólares para importar. De hecho, aplicar este impuesto que desvía al Tesoro parte de los pesos que naturalmente le corresponderían al Banco Central no es muy distinto que financiar gasto público con emisión.La reducción actual del impuesto PAIS responde claramente a la necesidad de mostrar resultados inmediatos sobre la inflación (aunque tampoco estarían garantizados). El costo es el efecto sobre el balance del Tesoro por la reducción del impuesto. Además, al no acompañarlo de una modificación en el valor del tipo de cambio ni el dólar blend, hay un costo adicional sobre el Banco Central porque acumula menos reservas y no logra aumentar la cantidad de pesos que recibe por cada dólar que vende para importar.No tan monetaristasAl final de cuentas, el Gobierno no es tan monetarista para bajar la inflación como dice. La reducción del impuesto PAIS tiende a abaratar las importaciones pero, al deteriorar el resultado fiscal, reduce una de las fuentes de absorción de pesos que viene colaborando en que la cantidad de dinero no crezca tanto. Esto muestra el cortoplacismo en el que está enfrascado el Gobierno, que no quiere esperar en los supuestos efectos antiinflacionarios de su política monetaria y recurre a parches para mostrar resultados rápidos.Lo llamativo de este cortoplacismo al extremo es que ocurre en el primer año de mandato, cuando el Gobierno todavía tiene capital político para gastar. El diagnóstico inicial (parcial pero, por cierto, correcto) era que para resolver el problema de la inflación el Banco Central tenía que mejorar su balance. Para ello, se cerraron las principales canillas de emisión: el déficit fiscal y los intereses de los pasivos remunerados. A estas, el Gobierno le sumó la emisión por la compra de reservas, un eufemismo para justificar la intervención en los mercados paralelos, generando un primer deterioro en el balance de la autoridad monetaria. Pero ahora resulta que el monetarismo del Gobierno no parece ser tal.Con la reducción del impuesto PAIS, sin acercar el tipo de cambio oficial a los paralelos, se desaprovecha una oportunidad para que la base monetaria siga contrayéndose y el Banco Central mejore su balance. En su lugar, se atrasa aún más el tipo de cambio efectivo que enfrentan los importadores. El resultado va a ser una menor inflación en septiembre. El costo, más inflación reprimida. Y, como nos enseñó Freud, todo lo que se reprime vuelve de alguna manera.Déjà vu…Bonus TrackLa semana pasada Fundar publicó un documento en el que analiza por qué la ropa es tan cara en Argentina. ¿Es el proteccionismo y/o la volatilidad macro? La respuesta no sorprende: es más complejo. También lo abordó #LluviaDeInversiones, el news sobre producción de Nico Sidicaro, leelo acá.Flor Barragan lanzó su podcast Policy Makers, en donde hace un aporte para entender cómo llegamos a esta situación económica a partir de un diálogo con las personas responsables de haber tomado las decisiones de política. |

Guido Zack | Cenital